Chỉ số RSI là gì? Ứng dụng RSI trong đầu tư chứng khoán

Chỉ số RSI - Relative Strength Indicator, được phát triển bởi J. Welles Wilder và được công bố lần lần đầu tiên vào năm 1978. Đây là một trong những chỉ báo tương quan sức mạnh trong phân tích kỹ thuật chứng khoán và được nhiều nhà đầu tư áp dụng trên thị trường chứng khoán.

Chỉ báo RSI so sánh tỷ lệ tương quan giữa số ngày tăng giá so với số ngày giảm giá với dữ liệu giao động trong khoảng từ 0 đến 100 (mức trung bình là 50). Chỉ số RSI sử dụng 1 tham số riêng lẻ, một con số đo lường thời gian để tính toán độ giao động (thông thường là 14 ngày).

Ý nghĩa của chỉ số RSI

Chỉ số RSI ngoài việc xác định tín hiệu mua/bán còn có tác dụng như sau:

Đường 50 ở giữa, là một dấu hiệu nhận biết chứng khoán sắp tăng giá hay giảm giá. Nếu đường RSI tăng vượt qua đường này, đó là dấu hiệu giá của loại chứng khoán đó có kỳ vọng tăng giá (Bullish). Ngược lại, nếu đường RSI giảm xuống dưới đường này, đó là dấu hiệu giá của loại chứng khoán đó có kỳ vọng giảm giá (Bearish).

Đường 70 phía trên được coi là ngưỡng quá mua (overbought) nghĩa là đã mua quá nhiều so với mức cân bằng của thị trường. Khi đó, nhà đầu tư sẽ bán bớt ra để trở về mức cân bằng làm cho giá giảm xuống). Thường khi đường RSI rớt xuống dưới ngưỡng 70, đó là dấu hiệu giá chứng khoán đó có thể sắp giảm.

Đường 30 ở dưới được coi là ngưỡng quá bán (oversold) nghĩa là lượng bán ra quá nhiều làm giá giảm xuống thấp hơn so với giá cân bằng. Khi đó, nhà đầu tư sẽ mua thêm để đẩy giá lên. Thường khi đường RSI từ dưới lên và vượt ngưỡng 30, đó là dấu hiệu giá chứng khoán đó có thể sắp tăng.

Nguyên tắc mở giao dịch: BUY khi đường RSI cắt xuống dưới 30, hình thành đáy và sau đó quay lên cắt qua 30. Ngược lại, SELL khi đường RSI cắt lên trên 70, tạo thành đỉnh và sau đó quay xuống cắt qua 70.

Ưu điểm: RSI là một công cụ rất tốt để dựa vào đó bạn có thể xác nhận tín hiệu mở giao dịch của bất kỳ hệ thống giao dịch đơn giản hay phức tạp. RSI cho bạn tín hiệu mở giao dịch tốt nhưng cơ hội giao dịch không thường xuyên.

Nhược điểm: cần phải quan sát theo dõi, vẫn có tín hiệu lỗi. Đề nghị sử dụng kết hợp cùng các công cụ khác.

Một ứng dụng khác của RSI giúp nhà đầu tư xác định dự báo xu hướng tương lai, bằng cách phát hiện tín hiệu phân kỳ RSI.

- Phân kỳ âm: báo hiệu khả năng tạo đỉnh và giảm giá của cổ phiếu sắp tới, khi nhận thấy tín hiệu đồ thị giá tiếp tục tăng (đỉnh sau cao hơn đỉnh trước) nhưng ở tín hiệu RSI thì đỉnh sau thấp hơn đỉnh trước tại cùng khung thời gian. Nhà đầu tư sẽ có xu hướng chốt lãi hoặc không tiếp tục mua vào.

- Phân kỳ dương: báo hiệu khả năng tạo đáy và tăng giá của cổ phiếu sắp tới, khi nhận thấy tín hiệu đồ thị giá tiếp tục giảm (đáy sau thấp hơn đáy trước) nhưng ở tín hiệu RSI thì đáy sau cao hơn đáy trước tại cùng khung thời gian. Nhà đầu tư sẽ có xu hướng bắt đáy hoặc không bán ra thêm lúc này.

Công thức tính chỉ số RSI

RSI = 100-[100/1+RS)]

Trong đó:

+ RS = tổng tăng/tổng giảm hoặc RS = trung bình tăng/trung bình giảm

+ RSI: thường được tính dựa vào giá đóng cửa 14 ngày gần nhất, nên cũng gọi là đường RSI 14

Tuy nhiên, trong thời đại công nghệ 4.0, việc tính toán đường RSI là không cần thiết, đường RSI đã có máy tính lo, bạn chỉ đọc đúng và tiến hành giao dịch là đủ.

2. Những tín hiệu của RSI

Có 3 tín hiệu cơ bản được cung cấp bởi chỉ báo RSI, chúng cũng là những yếu tố giúp chúng ta dựa vào để đưa ra các phân tích và ý tưởng giao dịch.

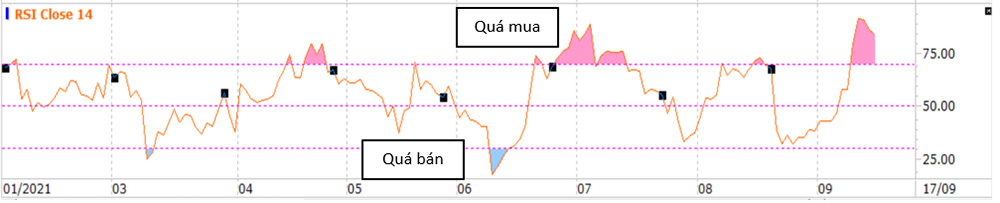

- Overbought - Quá mua RSI

Khi RSI lớn hơn 70, nó báo hiệu thị trường đang QUÁ MUA. Điều này thường xảy ra trong một xu hướng tăng và là tín hiệu dự báo thị trường đảo chiều giảm trở lại

Chỉ báo RSI đưa ra tín hiệu QUÁ MUA khi đường RSI đi vào vùng 70-100. Nếu bạn muốn sử dụng tín hiệu ở vùng QUÁ MUA mạnh hơn, bạn có thể sử dụng vùng 80-100 hoặc cao hơn nữa. Điều này làm tín hiệu RSI mạnh mẽ hơn nhưng số tín hiệu QUÁ MUA ít hơn đáng kể

- Oversold - Quá bán RSI

Khi RSI nhỏ hơn 30, nó báo hiệu thị trường đang QUÁ BÁN. Điều này thường xảy ra trong một xu hướng giảm và là tín hiệu dự báo thị trường đảo chiều tăng trở lại

Chỉ báo RSI đưa ra tín hiệu QUÁ BÁN khi đường RSI đi vào vùng 30-0. Nếu bạn muốn sử dụng tín hiệu ở vùng QUÁ BÁN mạnh hơn, bạn có thể sử dụng vùng 20-0 hoặc thấp hơn nữa. Điều này làm tín hiệu RSI mạnh mẽ hơn nhưng số tín hiệu QUÁ MUA ít hơn đáng kể

- Divergence - Phân kỳ RSI

Tương tự những chỉ báo động lượng khác như MACD hay Stochastic, chỉ báo RSI có thể hành động ngược lại với hành động giá (hiện tượng phân kỳ) để báo hiệu cho chúng ta thấy sự đảo chiều của thị trường

+ Phân kỳ RSI Bullish (Phân kỳ dương)

Thị trường tạo đáy mới thấp hơn trong khi đường RSI đang tăng cho thấy một dấu hiệu đảo chiều tăng của thị trường

+ Phân kỳ RSI Bearish(Phân kỳ âm)

Thị trường tạo đỉnh mới cao hơn trong khi đường RSI đang giảm cho thấy một dấu hiệu đảo chiều giảm của thị trường

3. Cách sử dụng RSI mang lại hiệu quả tốt nhất

- Phân tích RSI trên nhiều khung thời gian

+ Bước 1: Tìm và xác định xu hướng

Trên khung D1 giá sẽ biểu thị ở mức quá bán hoặc quá mua. Cụ thể nếu thấy giá đi vào vùng quá bán khi RSI < 30 thì đây là dấu hiệu thị trường đảo chiều từ giảm -> tăng. Khi này bạn sẽ chuyển sang H4 để vào lệnh mua

Ngược lại nếu thấy giá đi vào vùng quá mua khi RSI > 700 thì đây là dấu hiệu thị trường đảo chiều từ tăng -> giảm. Khi này bạn sẽ chuyển sang H4 để vào lệnh bán

+ Bước 2: Xác định điểm vào lệnh H4

Sau khi biết được xu hướng của thị trường thì bạn cần chuyển sang H4 để xác định điểm mua, bán

Chờ giá vào vùng quá bán trên H4 để đặt lệnh mua

Chờ giá vào vùng quá mua trên H4 để đặt lệnh bán

- Kết hợp RSI và Moving Average

Ngoài việc sử dụng RSI đơn thuần bạn có thể kết hợp chúng với các chỉ báo khác để đem lại kết quả cao hơn. Để thực hiện hóa ý tưởng này bạn sẽ cần thực hiện các bước sau:

+ Bước 1: Vẽ đường ngang với đường RSI 50 trên biểu đồ

+ Bước 2: Vào lệnh mua khi SMA30 cắt lên SMA 100 và RSI > 50. Thoát lệnh khi SMA30 cắt xuống SMA 100 và RSI < 30

Đối với lệnh bán bạn sẽ vào lệnh khi SMA30 cắt xuống SMA 100 và RSI < 50. Đóng lệnh khi MA30 cắt lên SMA 100 và RSI > 70

- Giao dịch tại điểm giá phân kỳ

Phân kỳ là thời điểm đường giá và đường RSI có hướng đi khác nhau. Trên thực tế có 4 điểm phân kỳ nhưng chỉ có 2 điểm rõ ràng nhất gồm:

+ Phân kỳ tăng (Bullish Divergence)

Dấu hiệu nhận biết khi “giá tạo đáy thấp hơn nhưng RSI lại tạo đáy cao hơn”. Phân kỳ tăng có thể là dự báo về việc đảo chiều giá của thị trường từ giảm sang tăng

+ Phân kỳ giảm (Bearish Divergence)

Ngược với phân kỳ tăng, “giá tạo đỉnh cao hơn, RSI lại tạo đỉnh thấp hơn”. Đây có thể là dấu hiệu của việc giá bị đảo chiều từ tăng sang giảm

Qua những dấu hiệu này nhà đầu tư có thể sẽ biết được thời điểm khi nào nên bán và khi nào nên mua để thực hiện giao dịch hiệu quả

5. Kết luận

Qua bài viết trên, hy vọng bạn đã hiểu rõ hơn về RSI là gì và ý nghĩa của nó đối với thị trường Forex. Hoạt động đầu tư ngoại tệ mặc dù thu lời nhiều nhưng nó vẫn tồn tại rủi ro. Vì thế bạn cần phải trau dồi thật nhiều kiến thức mới để có thể đứng vững trên thị trường này.